اندیکاتور فراریت ATR چیست و چگونه از آن برای بدست آوردن بهترین نتایج استفاده کنیم.

اندیکاتورها در کلاس های مختلفی هستند ومعاملهگران از آنها برای کاربردهای مختلف استفاده می کنند. بسته به هدف این اندیکاتورها از آنها در تصمیم گیری کمک می گیریم. اغلب معاملهگران با اندیکاتورهای مبتنی برمومنتوم مانند RSI و استوکاستیک آشنا هستند. به غیر از این دسته ،اندیکاتور های دیگری نیز مبتنی بر حجم، فراریت، سیکل ها یا دیگر پارامتر ها وجود دارند. در این مقاله به توصیف اندیکاتوری که تمرکز آن بر فراریت است اقدام نموده ایم. آن را با میانگین محدوده صحیح (Average True Range) نامگذاری میکنند که مختصر شده ATR است.

اندیکاتور فراریت ATR چیست؟

ATR اندیکاتوری از یک خط است که میزان فراریت را اندازه گیری می کند. این اندیکاتور توسط ویلدر برای اندازه گیری مقدار فراریت کالاها در بازارهای آتی طراحی شده است. مانند سایر اندیکاتورهای عمومی مانند MACD یا مومنتوم آن روند یا جهت قیمت را نمی دهد. در ازاء آن نشان میدهد چه موقع فراریت بالا و چه موقع فراریت پایین است.

تصویر بالا نمای بزرگ شده از اندیکاتور ATR است که معمولاً در پنجره جداگانه به پایین نموداراضافه میشود. خط ATR در یک محدوده نوسان می کند. مقادیر بالای خط ATR نشان از فراریت بالای قیمت دارد. از طرف دیگر ثابت و پایین ATR نشان از فراریت پایین قیمت در بازار دارند.

معاملهگران قادر هستند بر اساس این خط ATRنقاط ورود و خروج را بر اساس فراریت قیمت شناسایی کنند. هنگامیکه فراریت بالا است جفت ارزهای فارکس پویا تر بوده و سریع تر حرکت می کنند. در مقابل فراریت پایین دلالت بربازار آرام و دورههای ثبات داریم. اگرچه اندیکاتورATR به اندازه سایر اندیکاتور های مبتنی بر مومنتوم توسط معاملهگران خرد استفاده نمی شود ولی آن معیار بسیار خوبی برای معامله گرانی است که تمرکز بر فراریت بازار و پتانسیلهای شکست قیمتی دارند می باشد. معامله گران حرفهای میدانند که بازار در دورههایی از فراریت کم به فراریت زیاد حرکت کرده و مجدد باز می گردد. از این روATR ابزار معامله گری با ارزشی برای کسانی که این نوسانات رادر بازار دنبال میکنند است.

روش محاسبه ATR :

جهت محاسبهATR ابتدا نیاز به شناسایی دوره صحیح محدوده (True Range of Period) بر روی چارت را داریم. جهت شناسایی محدوده درست نیاز به سه محاسبه و انتخاب بزرگترین مقدار از بین آنها را داریم!

(High of the Current Period) – (Low of the Current Period)

(Current Period High Absolute Value) – (Close of Previous Period)

(Current Period Low Absolute Value) – (Close of Previous Period)

بزرگترین مقدار از این سه محاسبه محدوده درست (True Range) را میدهد. وقتی این مقدار بدست آمد شروع به میانگین گیری روی نمودار برای آن پریود می کنیم. محاسبه میانگین با استفاده از میانگین متحرک نمایی انجام می شود.

البته اغلب نرمافزارهای معاملاتی ATR را به صورت اتوماتیک محاسبه کرده و در اختیار شما قرار می دهند. ATR به شما میگوید چه موقع فراریت زیاد است و چه موقع کم می باشد. یکی از مزایای مهمATR در تعیین حد ضرر در معاملات با توجه به شرایط در آن وضعیت است. بعبارتی از قرار دادن حد ضرر ها به مقدار کم هنگامی که بازار فراریت زیاد دارند و همچنین قرار دادن حد ضرر های بزرگ هنگامی که فراریت بازار کم است جلوگیری می کند .از این رو نیاز به انجام این محاسبات نیست و به صورت اتوماتیک انجام می شود. هرچند که اطلاع و دانستن ساختار اندیکاتور به شما در استفاده از آن ،کمک بیشتری خواهد کرد. به صورت پیش فرض از میانگین متحرک نمایی ۱۴ روزه استفاده می کند. هرچند قادرید به صورت دستی نیز این مقادیر را تغییر دهید. در این صورت اندیکاتور بر اساس مقادیر جدید محاسبه خواهد شد.

تحلیل فراریت ATR :

همانطور که قبلاً گفته شد اندیکاتورATR جهت آنالیز فراریت بر روی چارت استفاده می شود. در حقیقت به شما می گوید چه موقع فراریت زیاد است و چه موقع کم. یکی از بهترین کاربرد هایATR در تعیین حد ضرر مطابق با شرایط بازار است. به عبارتی از قرار دادن حد ضرر های کم یا حد ضرر های بزرگ پیشگیری می کند .

همچنین ATR قادر است به شما نقاط حد سود با احتمال بالا را ارائه کند. برای مثال اگرATR حالت نسبتا بالایی را نشان دهد و شما در معامله به اهداف بالاتری چشم دوخته اید ATRشما را به هدف مناسب راهنمایی میکند.

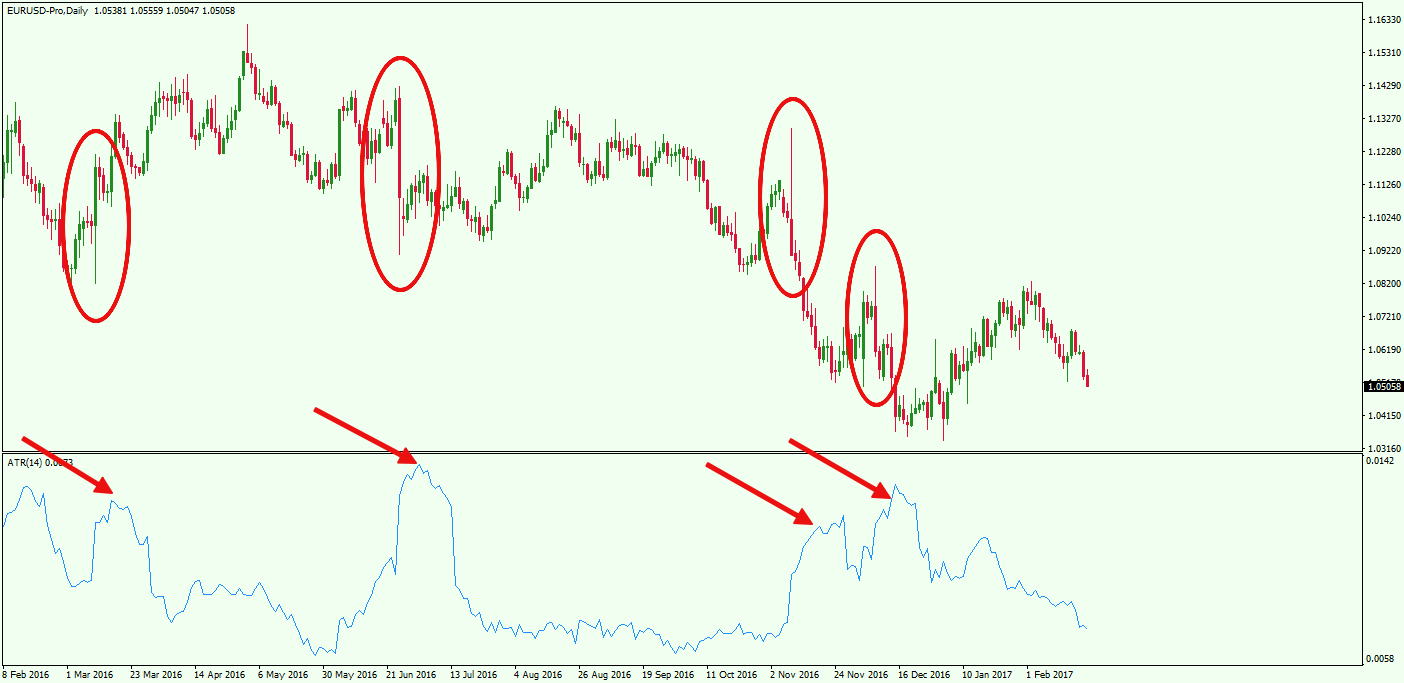

در مثال بالا شما ERUUSD را برای فوریه 2016تا فوریه 2017به همراه اندیکاتور ATRمشاهده می کنید. فلش های قرمز روی ATR اشاره به زمان هایی دارند که مقدار ATRبالا بوده و نشان از فراریت زیاد است.

در مقابل هنگامی کهATR پایین است بازار آرام بوده و ما وارد دورهای با فراریت پایین شدهایم. کندل ها کوچک شده اند. عملکرد و قیمت آرام شده وEURUSD نسبت به زمانی که حرکات یکطرفه سریع داشت تثبیت شده است. هنگامی که فراریت کم است حد ضررها را می توان کوچکتر انتخاب کرد و به همین صورت حد سود ها نیز باید کوچک تر شوند زیرا انتظار حرکات بلند برای قیمت نداریم.

از اندیکاتور ATRمی توان برای تمایلات آینده بازار نیز استفاده کرد. اگر دقت کنید خط ATR به آرامی به سمت بالا حرکت می کند. پس احتمالا نوسان بالا است و هنگامی کهATR دارای شیب به سمت پایین است انتظار داریم شرایط رنج و باثباتی را در آینده نزدیک داشته باشیم. از طرفی شما باید منتظر فراریت های کم به زیاد و همچنین زیاد به کم باشید که در حقیقت همان تغییر شرایط بازار است.

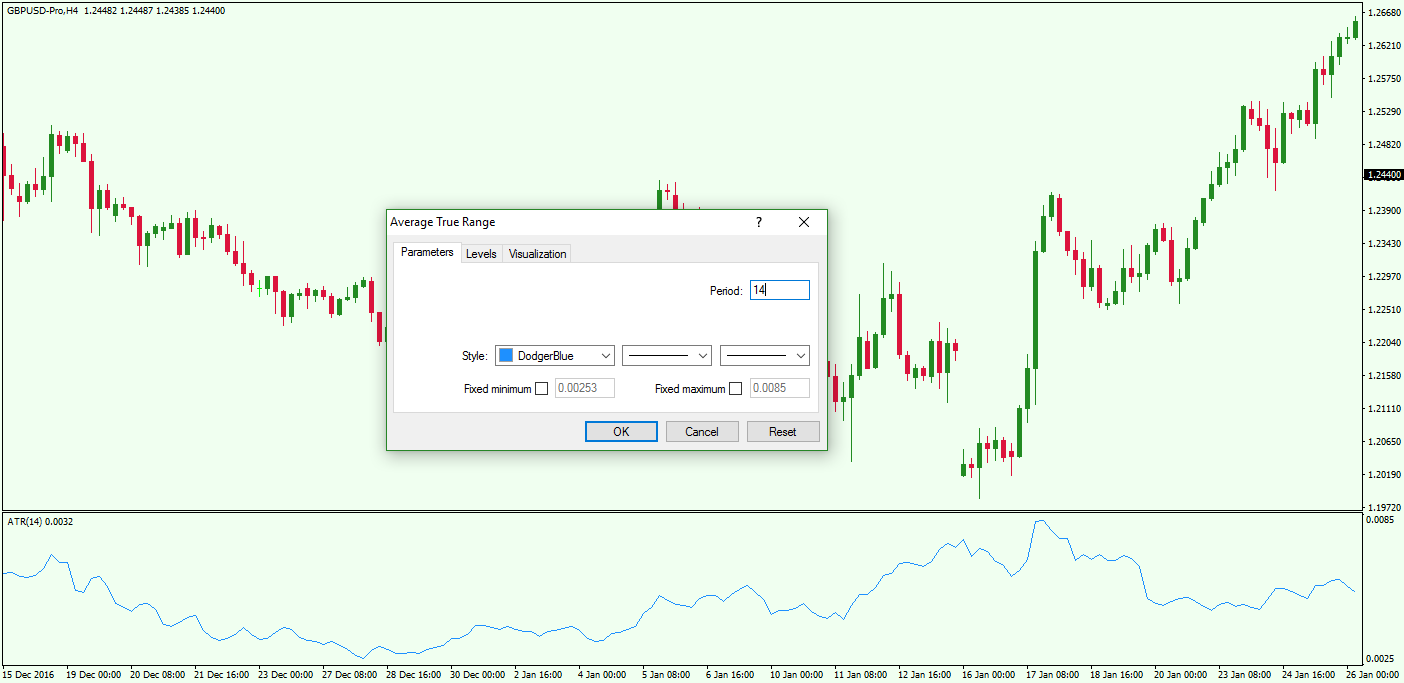

اندیکاتورATR درMT4

اندیکاتور ATR در نرمافزارMT4 به صورت پیش فرض قرار داده شده است. کافی است آن را انتخاب کرده و به چارت اضافه کنید، مقدار پیش فرض تنظیم شده آن ۱۴ است که قابل تغییر می باشد.

کاربرد عملی ATR

از آنجایی کهATR فراریت قیمت است نمی توان آن را به عنوان یک ابزار معاملاتی تنها به کار برد. شما باید آن را به همراه استراتژی خود استفاده کنید و نقاط سود و حد ضرر خود را بر اساس آن تعیین کنید. یکی از کاراترین استراتژیهای ATRدر حقیقت آنالیز عکس العمل قیمت و تعیین حد ضرر شناور بر اساس مقدار ATR است. شما میتوانید از الگوهای Price Action مانند الگوهای نموداری ، الگوهای شمعی ، خطوط روند ، کانال و از این قبیل جهت سیگنال ورود استفاده کنید.

قرار دادن حد ضرر:

هنگامی که وارد یک معامله می شوید قادرید از حد ضرر شناور مبتنی بر ATR استفاده کنید. نکته دراینجا استفاده از اندیکاتورATR جهت تعیین فاصله ای که شما از قیمت باید داشته باشید است. هنگامی که قیمت بر اساس تحلیل شما عمل کرد، حد ضرر نیز مطابق با شرایط شروع به حرکت می کند و بر اساس قیمت فعلی تعیین می شود.

ولی اگر قیمت خلاف استراتژی شما حرکت کند، حد ضرر شناوربراساسATR همچنان باقیست. حد ضرر شناور باATRبه شما کمک می کند که حداقل ضرر را هنگامی که در جهت بازار حرکت می کنید داشته باشیم و حداکثر سود را هنگام حرکت با روند بازار اخذ کنید.

یک قانون ساده برای تعیین حد ضرر در روش مدیریت معاملات بر اساسATR وجود دارد. اگر خط اندیکاتورATRدر نیمه بالایی قرار دارد به نظر دارای فراریت است و حد ضرر را بزرگ تر قرار می دهیم . اگر خط ATR در نیمه پایینی قرار دارد قرار دارد حد ضرر را کوچکتر قرار می دهیم زیرا در این حالت فراریت کمتری داریم.

تنظیم هدف:

در این قسمت راهنمای ساده ای برای مدیریت خروج بر اساس ATR ارائه میشود. اگر خط ATR در نیمه بالایی قرار دارد شما می توانید حداقل پتانسیل مورد نظر خود براساس الگو را در دو ضرب کنید. این بدین معناست که شما هدف خود را دوبرابر هدف منتج ازالگوی معمول خود قرار می دهید. حتی ممکن است بخواهید معامله خود را خرد کرده و یا از کل معامله در هدف خارج شوید.

از طرف دیگر اگر ATR در نیمه پایینی قرار دارد شما هدف خود را در حداقل پتانسیل ممکن تنظیم می کنید. البته این نکته را در نظر بگیرید اگر خط ATR در نیمه پایینی قرار دارد و خط در حال بالا رفتن و رشد است میتوانید باز هدف خود را دو برابر کنید.

فرض کنید قیمت یک الگوی مثلث را در روند صعودی می شکند. شما با تصور اینکه قیمت رشد خواهد کرد میخواهید اقدام به خرید جفت ارز کنید. بر طبق الگوی مثلث شما حداقل به اندازه الگو در بازار خواهید ماند. هر چند اگرATR مقدار زیادی را در آن لحظه به شما ندهد ممکن است شما تمایل به ایستادن در بازار به اندازه ۲ برابر اندازه هدف الگوی مثلث داشته باشید. یک راه حل خارج شدن از نصف معامله در هدف معمول و ادامه دادن تا هدف نهایی با نیمه دیگر معامله است.

در بعضی حالات معامله شما دارای هدف محاسبه شده نیست. در این حالات از حد ضرر شناور با ATRاستفاده می کنیم. بعبارتی معامله تازمانیکه در جهت روند در حال حرکت است ادامه می یابد و در نهایت فقط بر اساس حد ضرر شناورATRبسته می شود.

مثالی از ATR و معامله با الگوهای قیمتی

اجازه دهید نگاهی به معامله بر اساس ATR داشته باشیم. در تصویر زیر جفت ارزGBPUSDرا برای بازه زمانی5 تا 14 جولای 2016داریم. همانطور که در تصویر دیده میشود یک استراتژی معاملاتی ATR با خرید پیاده شده است.

در حقیقت با شکسته شدن منطقه رنج این اتفاق افتاده است. همانطور که در شکل مشاهده می شود سطح میانی از اندیکاتور ATRدر نقطه0.0039 علامت گذاری شده ، تا اندیکاتور به دو قسمت بالایی و پایینی تقسیم شود.

خطوط افقی آبی در چهارGBPUSD نشان دهنده محدوده قیمت هستند. خط آبی افقی روی اندیکاتور ATR نیز نشان دهنده خط ATR در سطح میانه است.

توجه کنید که خط ATR سطح میانی را می شکند و به نیمه بالایی از اندیکاتور می رود. هرچند قیمت هنوز در کانال آبی قرار دارد.در ادامه قیمت سطح بالایی از محدوده رنج را میشکند و سیگنال خرید صادر میشود. در این لحظه خطATRدر نیمه پایینی اندیکاتور قرار دارد. از این رو شما تصور خریدGBPUSD را با حداقل میزان هدف قیمتی الگو، یعنی عرض منطقه رنج را در نظر می گیرید.

ولی در ادامه مشاهده می کنیم که خط ATR شروع به حرکت صعودی می کند. همزمان مشاهده می شود که خط چندین بار به بالای نیمه میانی اندیکاتور می رود. این شرایط به ما دلایل کافی مبنی بر صعودی بودن فراریت درGBPUSDرا می دهد. از این رو شما دلایلی را برای بالا بردن هدف بر اساس قانون دو برابر کردن را خواهید داشت. همچنین قادرید مطابق شکل حد ضرر شناور ATRخود را نیز تنظیم کنید.

پس میتوانید معامله را تا دو برابر محدوده رنج نگه دارید جایی که با خطوط صورتی نشان داده شده است. فلش قرمز اول نشان دهنده فاصله میان حد ضرر شناور و نقطه ورود است. هنگامی که قیمت به هدف *2 رسید به اندازه این مقدار ریزش داشته است. فلش دوم که در انتهای نمودار قرار دارد نشان دهنده زمانی است که قیمت به حد ضرر شناور می رسد. البته اگر پیش از آن شما معامله را نبسته باشید.

اجازه دهید قدرت حد ضرر شناورATRرابا مثال دیگری نشان دهیم

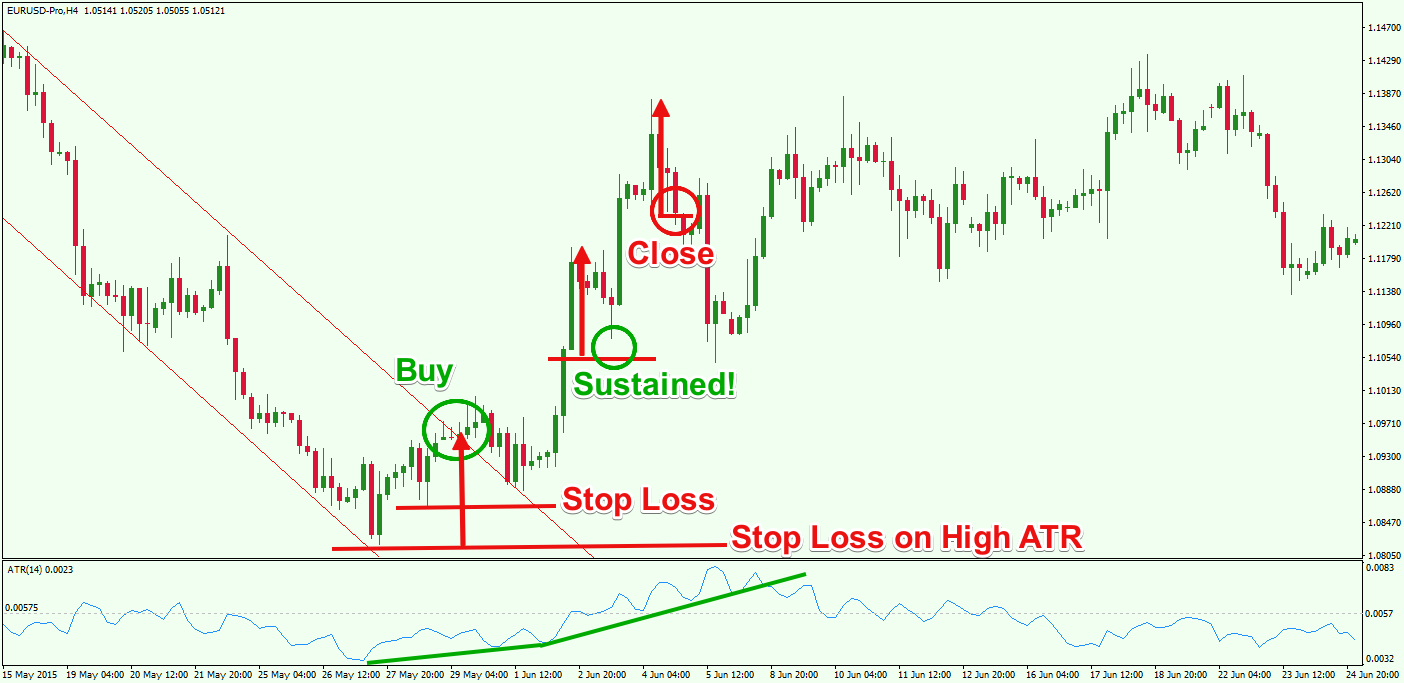

در این شکل نمودار در بازه زمانی H4 از EURUSD مربوط به می تا جون ۲۰۱۵ را داریم. مثالی که در آن معامله بر اساس حد ضرر شناور ATRداریم.

نمودار با کانال نزولی شروع می شود، ناگهان قیمت سقف کانال نزولی را در حالی که در نقطه پایینی از ATR هستیم می شکند. شما اقدام به خرید می کنید و حد ضرر شناور خود را زیر کف قبلی همانطور که در شکل دیده می شود و حدود ۹۰ پیپ است قرار می دهید. قیمت مجدد کانال شکسته شده را تست کرد و جهش نموده است و به همین صورتATRنیز به شدت افزایش یافته است. در این شرایط شما قادر به مدیریت و تنظیم حد ضرر شناور خود بر اساس فراریت موجود می باشید. بعبارتی فاصله بین نقطه شکست و پایینترین کف در کانال نزولی را اندازهگیری میکنیم که حدود ۱۴۰پیپ است. و به عنوان فاصله حد ضرر شناور قرار می دهیم( با توجه به فراریت بالا)

قیمت قبل از تماس با حد ضرر شناور دو حرکت صعودی قوی داشته است. اگر مشاهده کنید بعد از حرکت قوی اول قیمت اصلاحی داشته که تقریباً نزدیک حد ضرر شناور( فلش قرمز) بوده است. هرچند حد ضرر در جای خوبی قرار داده شده و فشار ریزش را تحمل نموده است. اگر شما حد ضرر شناوررا با افزایش فراریت تنظیم نکرده بودید حد ضرر لمس شده بود و حرکت صعودی بعدی را از دست می دادید. بعد از حرکت صعودی دوم قیمت شروع به تثبیت می کند و حد ضرر لمس می شود.

این معامله به روش شکست کانال است که در آن هدف تعیین شده نداریم. در اینجا حد ضرر شناور به کمک ما می آید. همچنین هنگامی که معامله خود را به چند قسمت تقسیم می کنیم حد ضرر شناور به ما کمک می کند. فقط فراموش نکنید که حد ضرربر اساس مقدار اندیکاتورATR کم و زیاد کنید

خلاصه

- ATR مخففAverage True Range است که توسط ویلدر اختراع شد

- این اندیکاتور برای اندازه گیری فراریت بوده که در حقیقت در بازارهای کالا استفاده می شده است

- مقدار بالای ATR به معنی فراریت زیاد و مقدار کم آن به معنی فراریت کم است

- اندیکاتور فقط یک خط دارد که در یک محدوده رنج نوسان می کند

- محاسبه ATR به صورت زیر است

- رابطهATR با محاسبه مقدار نخستینTrue Rangeشروع میشود که بیشترین مقدار از سه رابطه زیر است

- سپس یک میانگین متحرک نمایی برای رسمATR می کشیم

- با استفاده ازATR جهت مدیریت معاملات قادر به تنظیم حد ضرر و سود بهتر هستیم

- هنگامی کهATR فراریت بزرگ را نشان میدهد

- تنظیم حد ضرر بزرگ تر

- تنظیم حد سود بزرگتر

- هنگامی که فراریت را کوچک نشان می دهد

- تنظیم حد ضرر کوچکتر

- تنظیم حد سود کوچکتر

- در متاتریدر نسخه ۴ نیزATR وجود دارد

- مقدار پارامتر پیش فرض آن ۱۴ است که قابل تغییر می باشند

- یک استراتژیATR ترکیب حد ضرر شناور و آنالیز قیمت است

- بر اساس الگو یا تحلیل قیمتی معامله را باز کنید

- اگرATR کوچک است از حد ضرر کوچک و اگر بزرگ است حد ضرر بزرگی تنظیم کنید

- اگر در الگوی ورود خود حد ضرر داری

- در شرایط با فراریت ATR پایین همان حد سود معمول را تنظیم کنید

- در شرایط با فراریتATR بزرگ حداقل هدف*2 و همچنین می توان معامله را تقسیم نمود به نحوی که یک قسمت را در *1و دیگری را در *2 قرار دهیم

- اگر الگوی ورودی هدفی را تعیین نکرده

- معامله را بر اساس حد ضرر شناور ببندید

- توجه کنید که هنگامی که حد ضرر شناور بر اساسATR تنظیم می شود بسته به شرایط بازار به صورت پریودی باید آن را تطبیق داد

![{\displaystyle {\text{TR}}={\max[({\text{high}}-{\mbox{low}}),\operatorname {abs} ({\text{high}}-{\text{close}}_{\text{prev}}),\operatorname {abs} ({\text{low}}-{\text{close}}_{\text{prev}})]}\,}](https://wikimedia.org/api/rest_v1/media/math/render/svg/8047031510bc4cfb0be895e2f1094a2d1d2c65ee)

1 دیدگاه. ارسال دیدگاه جدید

عالی بود تشکر